주식시장을 대표하는 코스피가 2400 시대 진입을 앞두고 지루하게 옆걸음질을 거듭하고 있다. 한동안 상승세를 달리며 시장을 주도하던 반도체 기업 등 정보기술(IT) 주식들과 은행주의 상승 탄력이 둔화됐기 때문이다. 지난 7일 한국 증시의 대표주 삼성전자의 2분기 호실적 공개로 ‘어닝시즌’(실적발표시즌)에 본격 진입했지만 깜짝 놀랄 만한 2분기 실적도 이미 시장에 반영됐다는 인식이 팽배하다. 다소의 기간 조정 장세가 펼쳐질 것이라는 관측이 우세한 가운데 증권가 일각에서는 하반기 실적뿐 아니라 주주환원 정책 가능성까지 고려한 긴 안목의 투자를 권하는 목소리가 커지고 있다.

코스피는 지난달 29일 2395.66, 3일 2394.48를 기록하기도 했으나 2370선까지 밀려나는 모습 속에 횡보장세를 나타내고 있다. 주식시장의 상승 동력으로 기대됐던 삼성전자가 2분기 역대 최대 실적을 발표했음에도 7일 증시는 오히려 소폭 떨어지면서 2379.87로 마감했다. 오는 19일 현대중공업, 현대미포조선에 이어 20일 포스코, 포스코대우 등의 실적이 시장에 공개되는 본격 실적 시즌이라고 하지만 삼성전자의 ‘깜짝 놀랄 만한 실적’에도 황소의 거센 기운을 주식시장에서 감지하기 어려운 현실이다. 증권가에서 바라보는 상장기업 실적은 나쁘지 않지만 직전 분기 대비 탄력이 떨어지고 있다는 우려에서다. 투자정보업체 에프앤가이드에서 집계한 코스피 상장사 2분기 영업이익 전망치 42조7800억원은 지난해 2분기 35조8400억원에 비해 19.4% 늘어난 것이지만 직전 분기 대비 2.9% 증가한 정도다. 이에 대해 NH투자증권은 지난 7일 보고서를 통해 “2분기 실적 컨센서스는 횡보 중”이라면서 “2분기 실적 전망이 다소 부진하더라도 하반기 실적 기대로 주식시장의 조정이 완만할 것임을 시사한다”는 견해를 제시했다. 이와 함께 “투자자들은 IT와 금융주 외에 뚜렷한 주도주가 없다는 점에 부담을 느끼고 있다”고 지적했다.

한국 증시의 바로미터인 미국 주식시장에서 IT주 거품론 등이 제기되면서 금융주와 번갈아가면서 시장을 주도했던 기술주는 다소 매력을 잃은 모습을 보이기도 했다. 다만 지난 7일(현지시간) 미국 증시는 6월 고용지표 호조와 기술주의 강한 반등에 힘입어 3대 지수가 일제히 상승했다. 다우존스산업평균지수는 94.30포인트(0.4%), 나스닥종합지수도 6153.08로 63.61포인트(1%), 스탠더드앤드푸어스(S&P)500지수 역시 15.43포인트(0.6%) 상승으로 마감했다. 이날 주목할 만한 것은 IT주식의 시장 재주도에 기대감이 커진 데 있다. 무엇보다도 ‘FAANG’(페이스북, 아마존, 애플, 넷플릭스, 구글)으로 불리며 미국 기술주를 상징하는 5대 대형 기술주가 일제히 함박웃음을 지었다. 반도체 주식도 약세에서 벗어나 오름세를 탔다. 연내 추가 금리인상 가능성이 부각되면서 뱅크오브아메리카, 웰스파고 등 금융주도 강세를 나타냈다.

국내 주식시장에도 반도체 기업을 중심으로 한 국내 IT 주도주와 신고가 행진을 벌이다 최근 주춤한 은행주의 ‘컴백’을 기대케 하는 대목이다.

유안타증권 고경범 애널리스트는 ‘2분기 실적시즌 시작, 변화를 보자’란 보고서를 통해 “2분기 전망치는 다소 우상향 추세가 둔화되는 모습이 발견되기는 하나, 이익 수준은 여전히 높은 편”이라며 “3분기는 2분기보다 더 가파른 추세의 상향조정이 이뤄지고 있다”고 긍정적인 관점을 제시했다. 그는 “2분기, 3분기 모두 전망치가 상향조정된 업종은 은행, 증권, 항공, 반도체·장비이며 정유, 지주회사, 소프트웨어(SW)·시스템통합(SI) 업종은 3분기 턴어라운드(Turn around, 실적 개선)가 기대된다”고 밝혔다.

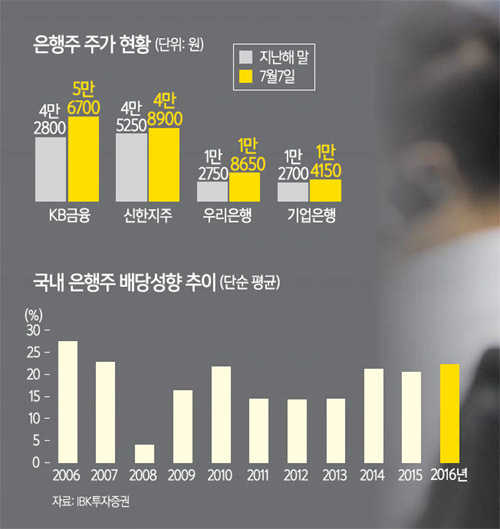

IBK투자증권 김은갑 애널리스트는 “한동안 횡보국면을 보인 미국 은행주 주가가 다시 상승하기 시작해 지난 3월의 고점을 넘어서거나 근접하고 있다”면서 “이는 연방준비제도 스트레스 테스트 결과 은행들의 자본이 충분하다고 발표되고, 곧바로 은행들이 배당, 자사주 매입 등 주주환원정책을 강화하겠다고 발표했기 때문”이라며 미국 은행주가 주는 힌트를 포착하라고 주장했다.

그는 “당장 국내 은행의 주주환원정책을 기대하기 어려운 게 사실이나 이제 강화되기 시작한 단계로 향후 확대될 여지가 크다”면서 “향후 기대되는 변화로는 은행주의 배당성향이 20%를 넘어선 수준으로 상향될 가능성이 높다”고 말했다. 이어 “KB금융의 자사주 매입과 같이 타 은행주들의 자사주 매입 사례의 확산, 중간배당제도, 미국 은행주처럼 분기배당 정착 가능성도 생각해 볼 수 있다”고 밝혔다.

신동주 기자 ranger@segye.com

[ⓒ 세계일보 & Segye.com, 무단전재 및 재배포 금지]

![[설왕설래] 부산이 소멸 위기라니…](http://img.segye.com/content/image/2024/11/05/128/20241105500355.jpg

)

![[박희준칼럼] 혼돈의 정치, 사법부가 중심 잡아야](http://img.segye.com/content/image/2024/02/19/128/20240219517565.jpg

)

![[기자가만난세상] 北·中 접경지 통일 염원은 여전](http://img.segye.com/content/image/2024/11/04/128/20241104513061.jpg

)

![[최종덕의우리건축톺아보기] 단풍과 단청](http://img.segye.com/content/image/2023/11/27/128/20231127516986.jpg

)