|

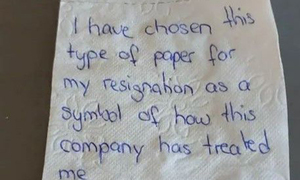

| ▲서형석 한국투자증권 상품전략부 차장 |

글로벌 측면에서 상승장에서는 중국 금융 시장 개방 및 유럽·일본 등의 유동성 완화가 요인이 되었고 조정장에서는 중국 경기 둔화와 미국 금리 인상이 있었다.

국내는 상승기에서 가치주·성장주의 실적 모멘텀과 대형주 저점 반등, 하락기에서 내수 및 수출 부진 등 저성장과 글로벌 악재가 상승과 하락을 유인했다.

그렇다면 이런 롤러코스터장세 이후의 2016년 투자 전략은 어떻게 가져가야 할 것인가?

결론적으로 2015년의 불확실성이 연장되며 그 어느 때보다 방향성을 예단하기 쉽지 않을 것이다.

미국 금리 인상과 중국의 경기 둔화는 세계경제가 G2 체제 이후 처음 맞이하게 되는 상황으로 지속적인 악재 및 변동성을 확대하는 요인으로 작용할 것이다.

이런 여건 속에서 선진국과 중국은 경기 회복의 확실한 시그널이 없이 실물 경제 보다는 정책 기대감에 의존하는 상황이 지속될 것으로 보인다.

신흥국 역시 글로벌 교역 규모 축소와 원자재 가격 하락으로 전반적인 경기 침체가 전망된다. 우리나라도 예외는 아니다. 수출과 내수의 동반 침체로 저성장이 고착화되고 추세적인 상승 모멘텀이 제한될 것으로 판단된다.

그렇다면 불확실성이 높은 2016년의 투자 전략은 어떻게 세워야 할 것인가?

한국투자증권에서 제시하는 상품은 위험관리, 배당성장, 선진국의 키워드로 구성된 포트폴리오다. 위험 요소가 많은 불확실성 장에서는 방향성 예측을 통한 투자보다는 자산을 지키는 위험관리가 최선의 답이라고 판단된다.

위험관리 키워드의 첫번째 테마는 채권혼합형 펀드투자이다.

채권혼합형 펀드는 하락장에서는 채권의 수익률 방어적 성격, 상승장에서는 주식형의 적극적 수익 참여를 통해서 전체 투자 기간 중 안정적인 수익 창출을 추구한다.

채권혼합형 펀드를 선택할 때는 채권 운용 전략은 각 회사마다 대동소이하기에 상승장에서 알파 수익 창출이 검증된 주식 운용 전략을 가지는 운용 회사의 선택이 중요하다.

펀드 이외에는 만기 손실 가능성을 낮춘 No Knock In 혹은 저 Barrier 이면서 기초 자산 위험이 분산된 지수형 ELS 투자가 적합한 상품이 될 수 있다.

또한 3개월 정도의 단기 투자로 연 1% 중후반의 수익률을 기대할 수 있는 CD연계 DLB, 신용도에 따라 연 2-3% 수익률을 기대할 수 있는 우수한 건설사 신용보강 전자단기사채 등을 통해 자금을 활용하며 추세적인 투자 기회에 대비하는 것도 방향성 부재 시의 유효한 전략이라고 판단한다.

두번째 테마는 배당 성장 테마 이다. 최근 주식시장에서는 배당 및 투자 확대를 독려하는 정부 방침에 따라 상당수 기업이 배당금을 늘리고 주주 환원 정책을 확대하고 있다.

그 중에서도 배당성향과 배당수익률이 시장 평균치를 웃도는 고배당 상장기업이 투자 대상으로 각광을 받고 있다. 높은 배당수익률은 해당 기업들의 주가 상승으로 이어져 매매차익도 기대할 수 있다. 사상 초유의 저금리 기조와 박스권 증시가 이어지고 있는 한국 주식시장에서 배당 성장 테마는 장기간 꾸준히 주목 받을 것으로 판단된다.

세번째 테마는 선진국 투자다. 우선 해외 투자는 내년 시행 예정인 해외주식펀드 비과세 제도로 실효 기대수익률을 높일 수 있게 됐다.

제도적 요인을 기반으로 유럽 및 일본의 경우 경기 저점 기대감과 자생적인 정책 부양 의지가 높기에 기타 지역 대비 상승 모멘텀이 높은 투자처가 될 수 있을 것으로 본다.

추가로 미국 금리 인상에 대한 위험 헤지 혹은 선진국 투자 방법의 추가 수단으로 달러 투자 상품 (달러RP, $ Unhedged 등) 투자도 자산 배분의 하나로 활용할 수 있을 전망이다.

<세계파이낸스>

[ⓒ 세계일보 & Segye.com, 무단전재 및 재배포 금지]

![[설왕설래] 베네수엘라·가이아나 분쟁](http://img.segye.com/content/image/2025/04/20/128/20250420516019.jpg

)

![[특파원리포트] 尹의 퇴장과 韓·日 관계](http://img.segye.com/content/image/2025/04/20/128/20250420515994.jpg

)

![[구정우칼럼] 트럼프 vs 하버드, 주눅 든 우리 대학](http://img.segye.com/content/image/2025/04/20/128/20250420515930.jpg

)

![[심호섭의전쟁이야기] 6·25전쟁과 전차 운용의 재발견](http://img.segye.com/content/image/2025/04/20/128/20250420515971.jpg

)